La mayoría de lenders requieren contratos a largo plazo, PPA, para financiar proyectos de energías renovables. La estructura de precios del PPA, ya sea fija o con un mínimo garantizado, afecta la cantidad de deuda y la TIR. La volatilidad del mercado influye en la negociación de los precios de los PPA, por ello es necesario disponer de previsiones de curvas de precios fiables y estables que den una visión clara de los precios durante la vigencia del contrato.

En la edición número 37 de la serie de webinars mensuales organizados por AleaSoft Energy Forecasting y AleaGreen, se ha contado, por cuarta ocasión, con la participación de Deloitte para ofrecer a profesionales del sector de la energía un análisis de la financiación y valoración de activos de energías renovables. El evento despertó mucho interés tanto en su versión en inglés como en su versión en español. La grabación del evento está a disposición de los clientes de AleaSoft Energy Forecasting y de los de Deloitte.

La financiación de los proyectos merchant y proyectos con PPA

Actualmente en España la mayoría de las entidades financieras requieren de un contrato bilateral de largo plazo, PPA por sus siglas en inglés (Power Purchase Agreement), para financiar un proyecto de energía solar fotovoltaica o de energía eólica. Existen unos pocos bancos, entre tres y seis según los expertos de Deloitte, que aceptan financiar proyectos full merchant sin ningún contrato bilateral y los recursos que destinan a este tipo de proyectos solo permiten la financiación de proyectos de, como máximo, 100‑150 MW.

El resto de las entidades financieras no están preparadas para entrar en este tipo de proyectos y buscan mitigar el riesgo de precios de mercado a través de PPA que permitan asegurar la venta de, al menos, una parte de la energía a un precio acordado. El tipo de PPA y su estructura de precios es el que determinará el apalancamiento de la operación y la cantidad de deuda que permiten financiar.

En cuanto a la duración del PPA, según los ponentes del webinar, se ven PPA con horizontes desde 5 años, pero para poder acceder a la financiación de un banco, el horizonte mínimo requerido se sitúa alrededor de los 10 años.

Precios de los PPA, deuda y TIR de los proyectos

La estructura de precios de un PPA determinará las condiciones de la financiación a la que podrá optar. La estructura más extendida es el tipo swap. Con esta estructura se acuerda un precio fijo al que se retribuirá la energía a lo largo de la vigencia del contrato, aunque este precio puede ser distinto o escalonado para distintos años del horizonte. Un precio fijo permite maximizar el importe de la deuda y el apalancamiento del proyecto, porque permite una estimación de los flujos de caja sin prácticamente incertidumbre.

Como contrapartida, los PPA tipo swap se considera que “destruyen” valor al no poder recibir precios más altos en caso de que los precios del mercado suban. Esta condición repercute en la tasa interna de retorno (TIR) de los accionistas del proyecto, que acostumbra a ser menor.

Por otro lado, existen los PPA con una estructura tipo floor. En estos PPA existe un precio mínimo que siempre se recibirá por la energía entregada. Aunque el precio del mercado caiga por debajo de este precio mínimo, el productor recibirá siempre como mínimo ese precio. La ventaja frente a los swaps es que, si los precios del mercado suben por encima de ese nivel, el productor recibirá el precio del mercado. En estos casos, el productor debe pagar una prima por esa protección contra precios bajos.

Los PPA con un floor, al depender el flujo de caja de los precios del mercado, permiten levantar menor deuda y un menor apalancamiento. Por otro lado, al permitir beneficiarse de precios altos en el mercado, la TIR acostumbra a ser más alta y, normalmente, compensa el pago de la prima, según Deloitte.

La volatilidad de los precios de los mercados y su impacto en los precios de los PPA

El precio de un PPA toma como referencia el valor de la energía que se va a suministrar. Para ello, según coincidieron los expertos en el webinar, es fundamental contar con previsiones fiables de los precios de la energía para todo el horizonte del contrato.

En un entorno como el actual, de alta volatilidad en los precios de los mercados, el precio al que se negocia un PPA puede variar mucho entre el inicio de la negociación hasta el momento de cerrar el contrato. Para ello es importante disponer de previsiones fiables y estables que den una visión clara y estable de los precios durante la vigencia del contrato, para que su valoración no cambie durante la negociación de éste.

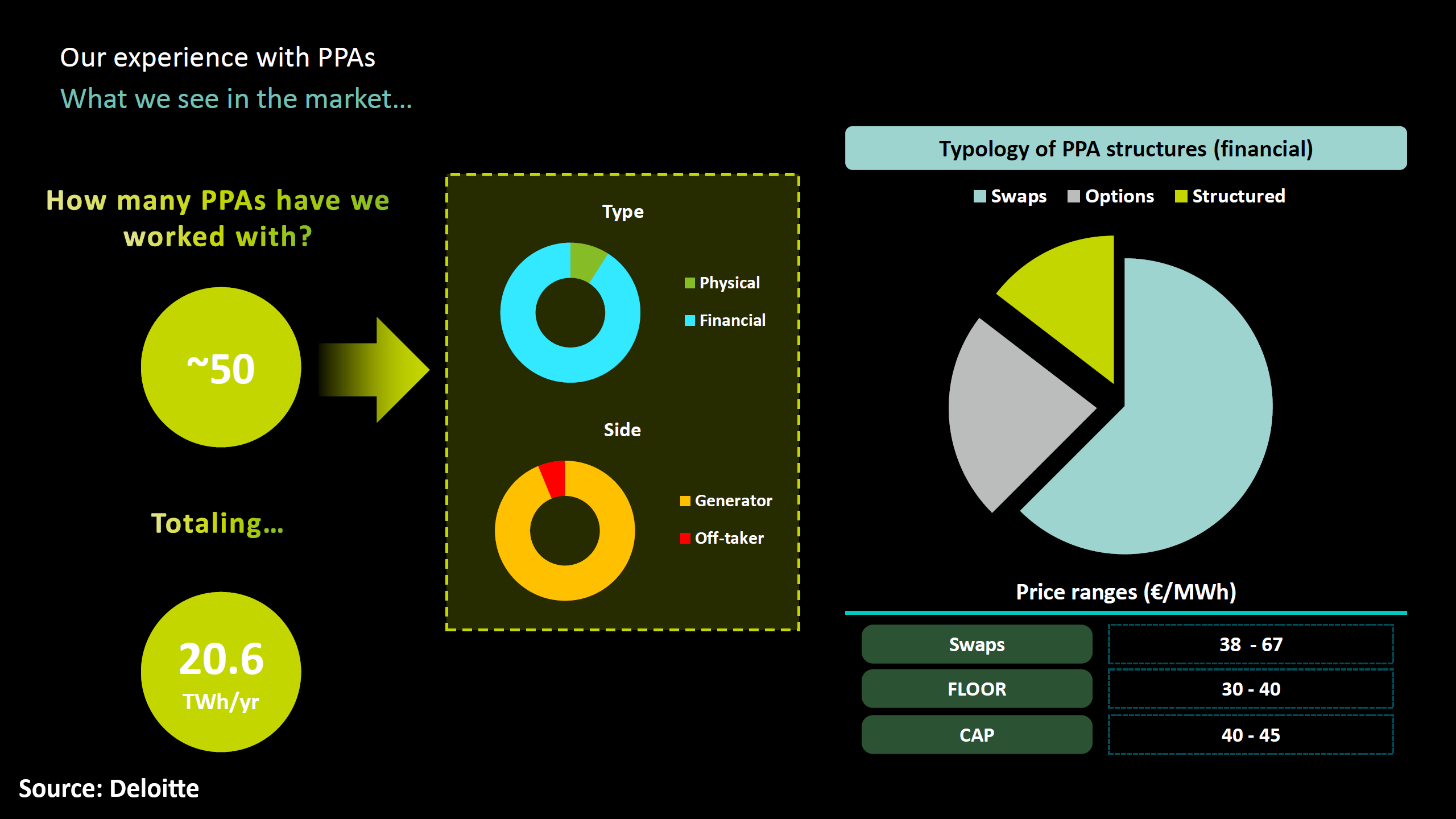

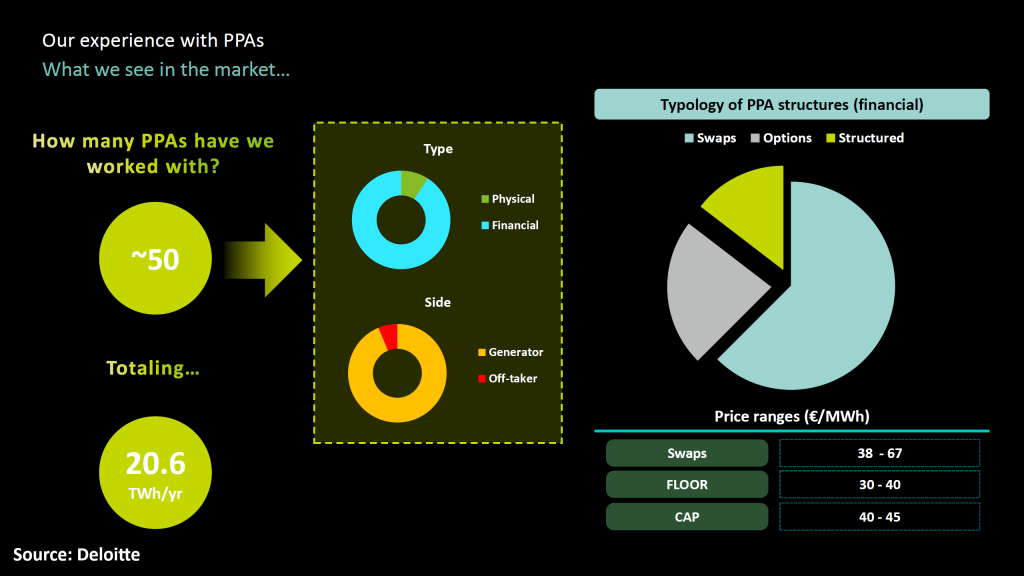

PPA en España en el último año

En Deloitte, este último año han participado en alrededor de 50 PPA y la gran mayoría han sido PPA financieros y muy pocos físicos. La mayoría de PPA han sido con una estructura tipo swap con vencimientos entre 5 y 10 años, aunque también cada vez se están empezando a ver más estructuras tipo floor o estructuras combinadas con tramos swap y tramos tipo floor, o estructuras tipo collar con un cap y un floor.

En los últimos meses, los precios se han ido incrementando en PPA tipo baseload y se están empezando a ver precios por encima de los 60 €/MWh. Los precios para los PPA con un floor se sitúan alrededor de los 30‑40 €/MWh con primas de entre 5 y 6 €/MWh.

Análisis de AleaSoft Energy Forecasting sobre las perspectivas de los mercados de energía en Europa y la transición energética

El próximo miércoles 16 de noviembre, se llevará a cabo el siguiente webinar en la serie mensual de webinars organizados por AleaSoft Energy Forecasting y AleaGreen. En esta ocasión, se contará con la participación de AEPIBAL, la Asociación Empresarial de Pilas, Baterías y Almacenamiento Energético, y se abordarán las perspectivas del almacenamiento de energía como un elemento clave en la transición energética.

Fuente: AleaSoft Energy Forecasting.